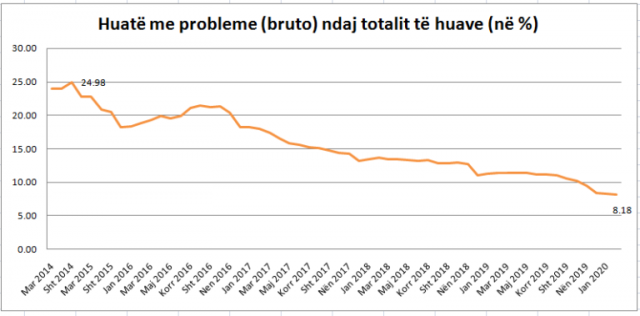

Huatë me probleme kanë shënuar një tjetër rënie gjatë muajit shkurt, sipas statistikave të publikuara nga Banka e Shqipërisë. Ky tregues, që mat përqindjen e huave që nuk kthehen në banka për më shumë se tre muaj, zbriti në 8.18%, nga 8.3% që ishte në janar 2020.

Ky është niveli më i ulët nga tremujori i parë 2009. Më pas kreditë me probleme filluan të rriteshin ndjeshëm, duke arritur kulmin në rreth 25% në 2015-n. Banka e Shqipërisë filloi në atë kohë një politikë për uljen e treguesit të huave të pakthyera në afat, që përfshinte ristrukturimin e kredive dhe përmirësimin e rregullores për fshirjen e huave me problem që kishin më shumë se tre vjet që nuk ktheheshin (tashmë afati është ulur në dy vjet).

Në krahasim me një vt më parë (shkurt 2019), kreditë me probleme, huatë me probleme kanë rënë me 3.23 pikë përqindje.

Por, teksa sistemi kishte hyrë në rrugë të mbarë, muajt në vijim pritet të sjellin një tjetër kthesë për shkak të situatës së vështirë të krijuar nga Covid-19. Bllokimi i ekonomisë dhe lëvizjeve me qëllimin parandalimin e përhapjes së infeksionit ka vënë në vështirësi shumë biznese.

Banka e Shqipërisë ka nxjerrë një udhëzim që u jepte mundësi kredimarrësve të shtyjnë me tre muaj pagesat e kredisë, nëse bien dakord me bankat.

Masat për riskedulimin e kësteve të kredisë kanë hyrë në fuqi në datën 13 mars 2020 dhe zgjasin deri në datën 31 maj 2020. Ato parashikojnë që, gjatë kësaj periudhe, ata kredimarrës individë dhe biznese, gjendja financiare e të cilëve përkeqësohet nga situata aktuale, mund të përfitojnë një shtyrje, deri në 3 muaj, të pagesave të kësteve të kredive të tyre, të marra nga institucionet financiare të licencuara nga Banka e Shqipërisë: banka, jobanka dhe shoqëri kursim-krediti.

Çdo kredimarrës që për shkak të COVID 19 është prekur në të ardhurat e veta, ka të drejtë të aplikojë në bankë dhe të kërkojë shtyrjen dhe të tregojë arsyen. Kredimarrësi duhet të bisedojë me bankën për të rënë dakord se kur do t’i paguajë këto këste pa penalitete. Këto tre këste, ai mund t’i zgjedhë t’i paguajë brenda maturitetit të mbetur të kredisë ose tre muaj më vonë nga data e maturimit të kredisë. /Monitor/