Alternativa kryesore për investimet financiare mbeten pasuritë e paluajtshme. Pas një ndalje në fundin e dekadës së parë të viteve 2000, sektori u gjallërua sërish, duke filluar sidomos pas vitit 2017.

Sipas Bankës së Shqipërisë, Indeksi Fischer i Çmimit të Banesave në vitin 2021 u rrit me 9% krahasuar me një vit më parë. Rritja vjetore e çmimit të banesave rezultoi më e ngadaltë, krahasuar me nivelin 11.3% të vitit 2020.

Informacioni më afatgjatë i ofruar nga ky vrojtim e ka zanafillën në vitin 2013, që është edhe periudha bazë për ndërtimin e indeksit. Krahasuar me vitin 2013, çmimet e pasurive të paluajtshme në rang vendi janë rritur me pothuajse 58%. Si mesatare e thjeshtë, çmimi i pronave është rritur me pak më shumë se 7% në vit, për tetë vitet e fundit.

Rritja ka ardhur, në pjesën dërrmuese, pas vitit 2017. Për periudhën 2017-2021, çmimet e pasurive të paluajtshme janë rritur mesatarisht me rreth 13% në vit.

Tregu i pasurive të paluajtshme në Tiranë ka peshën kryesore në llogaritjen e indeksit dhe kurba e çmimeve në kryeqytet është shumë e ngjashme me atë në nivel kombëtar. Rritja e fortë e çmimeve në vitet e fundit është e vështirë për t’u shpjeguar plotësisht me logjikën e faktorëve fondamentalë ekonomikë.

Rritja e çmimeve u nxit fillimisht nga disa faktorë të ofertës. Bllokimi disavjeçar i lejeve të ndërtimit pati krijuar një lloj frenimi të ofertës, ndërkohë rritja e taksës së ndikimit në infrastrukturë dhe përqindjet në rritje të kërkuara nga pronarët e trojeve i shtuan kostot për ndërtimet e reja.

Me sa duket, kërkesa iu përgjigj rritjes së çmimeve, duke sjellë një cikël të ri rritje. Kur një cikël i tillë fillon, pronat nisin të perceptohen si një investim më fitimprurës dhe kjo mbështet më tej kërkesën dhe rritjen e mëtejshme të çmimeve.

Në një periudhë normash të ulëta interesi, rritja e çmimit të pronave mund të jetë e kuptueshme në logjikën që orienton investimet. Duke qenë se investimet financiare ofrojnë kthime më të ulëta, individët mund të priren t’i zhvendosin kursimet drejt tregut të pronave.

Në realitet, sidomos në periudhën 2020-2021, depozitat bankare janë rritur me ritmet më të larta të dekadës së fundit, element që nuk e mbështet shumë efektin teorik të normave të ulëta të interesit në zhvendosjen e parave nga bankat drejt pronave.

Nga ana tjetër, interesat e ulëta të kredive e bëjnë blerjen e pronave me hua bankare më të përballueshme dhe të leverdishme, duke mbështetur rritjen e kërkesës. Fakt është se huaja për blerjen e pasurive të paluajtshme, vitin e kaluar, arriti nivelet më të larta historike.

Sipas të dhënave nga Banka e Shqipërisë, bankat disbursuan 43.4 miliardë lekë kredi, me qëllim financimin e blerjes së banesave nga individët, në rritje me 64% krahasuar me një vit më parë.

Oferta e lartë për kredi dhe normat e ulëta të interesit janë padyshim faktorë që e kanë mbështetur rritjen e çmimeve, por nuk e shpjegojnë të vetme rritjen e çmimeve. Agjentët vlerësonin se vitin e kaluar, rreth 30% e pronave shiteshin me kredi.

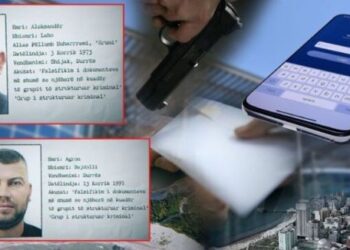

Është e pashmangshme të besohet se një pjesë e madhe e kërkesës për prona është mbështetur nga kanalizimi në rritje në këtë sektor i parave prej burimeve informale, apo të jashtëligjshme.

Kontrolli real mbi burimin e të ardhurave që financojnë ndërtimin dhe blerjen e pronave në Shqipëri është shumë i dobët dhe ky sektor perceptohet si një nga mënyrat më të efektshme për të pastruar para. Rritja e çmimeve e ka bërë edhe më tërheqës këtë sektor, për të investuar para të pista.

Megjithatë, rritja e lartë e çmimeve dhe e ofertës në vitet e fundit ngrenë pikëpyetje lidhur me kohëzgjatjen e ciklit të shtrenjtimit të pronave.

Pavarësisht të gjithë faktorëve, do të jetë e vështirë që tregu të vazhdojë të përballojë rritje të tillë çmimesh, për një kohë të gjatë. Rritja e normave të interesit do të ndikojë në kërkesën e shtresës së mesme, sepse kreditë do të jenë gradualisht më të shtrenjta dhe më pak të përballueshme.

Krahasimi i kthimeve, pronat kryesojnë ende

Nëse do të bënim një krahasim për kthimet maksimale që ofron secila nga alternativat aktuale të investimit në tregun shqiptar, ndoshta pasuritë e paluajtshme, për momentin, janë ato që do të siguronin përfitimet më të mëdha.

Banka e Shqipërisë vlerëson se, vitin e kaluar, çmimet e banesave u rritën me 9%. Këtyre mund t’iu shtohet edhe fitimi vjetor nga dhënia e një prone me qira.

Shoqata Shqiptare e Pasurive të Paluajtshme vlerëson se çmimi mesatar i shitjeve në Tiranë ka arritur në rreth 1100 euro/m², ndërsa çmimi i qirave në 5-6 mijë euro për m². Një pronë me sipërfaqe 100 m², e blerë me çmim prej rreth 110 mijë eurosh, do të jepej me qira prej të paktën 500 eurosh në muaj, ose 6000 euro në vit.

Kjo do të përkthehej në një kthim vjetor prej 5.5% nga çmimi i blerjes. Nëse mbledhim përfitimin nga rritja e vlerës së tregut të pronës dhe të ardhurave nga qiraja, investimi në pasuri të paluajtshme do të rezultonte me kthim vjetor bruto nga investimi pranë nivelit 14.5%, më shumë nga sa ofrojnë instrumentet financiare.

Mes instrumenteve financiare, kthimin më të lartë sot e sigurojnë obligacionet qeveritare. Yield-et e obligacioneve 10-vjeçare dhe 15-vjeçare kanë arritur në kufijtë e 7% dhe me shumë të ngjarë do të vazhdojnë të rriten më tej.

Ndër fondet e pensioneve, kthimi më i lartë është në nivelin 4.44%, ndërsa për fondet e investimit, mbështetur në të dhënat më të fundit, 0.14%.

Për depozitat bankare më afatgjata, ato me maturim 5-vjeçar, interesi mesatar i raportuar nga Banka e Shqipërisë është 2.83%.

Mbështetur në të dhënat e detajuara për normat e interesit dhe komisioneve sipas bankave, që publikon Banka e Shqipërisë, (përditësimi i fundit në prill), ka edhe banka që ofrojnë normë interesi 4% për depozitat 5-vjeçare në Lek. Në rastin e depozitave, sidoqoftë, interesat maksimale zakonisht përfitohen mbi një shumë të caktuar dysheme.

Depozitat ofrojnë kthime më të ulëta, por duhet pasur gjithmonë parasysh se ato kanë edhe shkallën më të ulët të rrezikut. Depozitat bankare janë të garantuara me ligj deri në shumën e 2.5 milionë lekëve, gjë që e garanton depozituesin se do t’i marrë mbrapsht paratë, edhe në rast se banka falimenton.

Nga ana tjetër, forcimi i mëtejshëm i parametrave të mbikëqyrjes bankare dhe ngritja e fondit të shpëtimit (Fondi i Ndërhyrjes së Jashtëzakonshme) e bën sektorin më të mbrojtur dhe ul gjasat që një bankë të falimentojë.

Pronat apo investime financiare?

Nëse do të bazohemi në ecurinë e 4-5 viteve të fundit, duket se investimi në pasuri të paluajtshme rezulton më fitimprurës në raport me instrumentet financiare që ofron tregu shqiptar.

Sidoqoftë, krahasimi i investimit në pasuri të paluajtshme me investimet financiare duhet bërë me kujdes, duke pasur parasysh se bëhet fjalë për asete me karakteristika shumë të ndryshme.

Investimet financiare janë zakonisht investime likuide, me kthim të garantuar nga kushtet kontraktore.

Nëse një individ zotëron një obligacion qeveritar apo korporativ, ai zakonisht përfiton pagesa të përpikta të kuponit çdo 6 muaj. Nëse paratë që ka investuar në obligacion i nevojiten, ai mund ta shesë obligacionin te një bankë apo shoqëri tjetër komisionere e autorizuar.

Një pasuri e paluajtshme përgjithësisht është një aset më pak likuid. Pavarësisht se vlera e tregut të një prone mund të rritet, jo gjithmonë është e mundur që ajo të shitet në një kohë të shpejtë dhe me çmimin e kërkuar.

Elemente të rëndësishme të lidhura me pronat janë amortizimi dhe mirëmbajtja. Brenda së njëjtës zonë, një pronë e ndërtuar sot nuk ka të njëjtin çmim tregu me një tjetër të ndërtuar 20 vite më parë, pavarësisht se në vetvete, vlera e saj mund të jetë rritur.

Sidomos në qiradhënie, mirëmbajtja dhe rinovimi periodik janë elemente të rëndësishme në përcaktimin e çmimit të qirasë./MONITOR