Pas rregullores që do të shtrëngojë kredinë konsumatore të sektorit të mikrofinancës, Banka e Shqipërisë pritet të miratojë në tremujorin e fundit të vitit masa të reja, me qëllim forcimin e mbrojtjes konsumatore.

Javën e kaluar, Banka e Shqipërisë miratoi, me një procedurë të përshpejtuar, ndryshimet në rregulloren “Për administrimin e rrezikut në veprimtarinë e subjekteve financiare jobanka”.

Ndryshimet në rregullore pritet të sjellin një shtrëngim të ndjeshëm në procedurat e huadhënies së këtyre institucioneve dhe veçanërisht në produktet e kredive të shpejta, të bazuara në praktika të modelit fintech.

Këto ndryshime erdhën në kuadër të paketës së ndryshimeve rregullative për mbrojtjen e konsumatorëve, si reagim i Bankës së Shqipërisë ndaj disa çështjeve të hasura në tregun ku këto institucione operojnë.

Sipas Bankës së Shqipërisë, ndryshimet parashikojnë përfshirjen e disa kërkesave të shtuara për vlerësimin e aftësisë paguese të kredimarrësve në kontratat e kredive konsumatore për subjektet financiare jobanka në veprimtarinë e kredidhënies dhe për institucionet financiare të mikrokredisë, përfshirë edhe detyrimin për subjektet që përpara dhënies së një kredie dhe gjatë gjithë kohëzgjatjes së saj të kryejnë vlerësimin e aftësisë paguese të konsumatorëve, bazuar në të dhëna dhe informacione të mjaftueshme, të sakta dhe të përditësuara, të cilat duhet të verifikohen në mënyrë të arsyeshme nga subjekti.

Kërkesat e reja, që parashikojnë vlerësimin e detajuar të aftësisë paguese pritet ta vështirësojnë shumë dhënien e kredive vetëm me një dokument identiteti brenda pak minutave, praktikë që ndiqet gjerësisht nga disa institucione të mikrofinancës konsumatore.

Rregullorja vendos gjithashtu një vlerë tavan të kësteve të kredisë në raport me të ardhurat mujore neto të huamarrësve. Raporti i shërbimit të borxhit kundrejt të ardhurave (DSTI) do të llogaritet si vlera e totalit të kësteve mujore të kredive ekzistuese, duke përfshirë edhe kredinë për të cilën po aplikohet, të pjesëtuar me të ardhurat neto të të gjithë bashkëkredimarrësve.

Vlera e raportit të shërbimit të borxhit kundrejt të ardhurave nuk duhet të tejkalojë vlerën prej 60% (në propozimet fillestare parashikohej në nivelin 40%, por u rrit, mbështetur në argumentet e paraqitura nga institucionet financiare jobanka).

Mbështetur në parashikimet e rregullores, një institucion financiar jobankë nuk do të lejohet të japë në të njëjtën kohë më shumë se dy kredi konsumatore për të njëjtin huamarrës.

Kufizime të tjera të parashikuara në rregullore janë që institucionet financiare jobanka nuk mund të lidhin kontrata të kredisë konsumatore me persona nën moshën 18 vjeç; nuk mund të lidhin kontrata të kredisë konsumatore me persona të cilësuar me aftësi të kufizuara, ose me persona të cilët marrin vendime nën asistencën e një personi tjetër, kufizime të cilat ndikojnë në mosshlyerjen e detyrimit të kredisë; nuk mund të lidhin kontrata të kredisë konsumatore gjatë fashës orare 22:00 deri në 07:00; nuk mund të lidhin kontrata të kredisë konsumatore me persona të cilët rezultojnë në regjistrat e krijuar nga subjektet për personat që nuk lejohen të lidhin një kontratë kredie.

Gjithashtu, pjesë e ndryshimeve është edhe shtimi i një kërkese për subjektet financiare jobanka, që blejnë kredi me probleme, të cilat në momentin e klasifikimit të portofolit të këtyre kredive nuk mund t’i klasifikojnë si kredi jo me probleme, nëse shlyerja e kësteve të kredive të blera bëhet nëpërmjet një kredie. Ndryshimet e miratuara do të hyjnë në fuqi më 1 janar 2025.

Megjithatë, lëvizjet e Bankës Qendrore në drejtim të ndryshimeve rregullatore që kanë synim të forcojnë mbrojtjen e konsumatorit pritet të vazhdojnë më tej në tremujorin e fundit të këtij viti.

Lëvizjet e ardhshme priten të adresojnë normën maksimale të interesit për kreditë konsumatore dhe rregullat e reklamës dhe marketingut të institucioneve financiare.

Ndryshon formula për NEI-n maksimal

Një tjetër lëvizje e rëndësishme që prek kredinë konsumatore do të jetë ulja e normës maksimale efektive të interesit (NEI maksimal) për kreditë konsumatore.

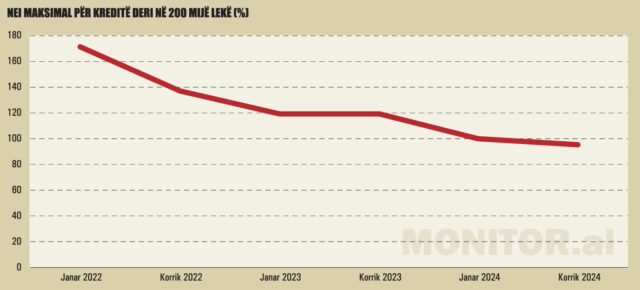

Koncepti i NEI-t maksimal në huadhënien konsumatore u bë pjesë e kuadrit rregullator të Bankës së Shqipërisë, pas ndryshimeve të miratuara në rregulloren “Për kredinë konsumatore dhe hipotekore”, që hynë në fuqi më 31 dhjetor 2021.

Sipas rregullores, NEI maksimal llogaritet nga Banka e Shqipërisë me bazë 6-mujore, mbështetur në të dhënat e Regjistrit të Kredive të administruar prej saj.

Nivelet e NEI-t maksimal publikohen në fillim të çdo 6-mujori dhe bazohen në kreditë e disbursuara në 6-mujorin paraardhës. Sipas rregullores, ky tregues ndërtohet si mesatare e normës efektive të interesit për secilin produkt dhe interval, e shtuar me një të tretën.

Banka e Shqipërisë nuk ka dalë ende me një propozim konkret mbi mënyrën se si do të ndryshohet rregullorja në dispozitat që rregullojnë llogaritjen e NEI-t maksimal. Megjithatë, sipas burimeve nga ky institucion, një ide mund të jetë heqja ose reduktimi i shtesës me një të tretën mbi mesataren e llogaritur të kredive të dhëna.

Pavarësisht formës, e sigurt është se normat tavan të interesit vitin e ardhshëm do të ulen.

Synimi i Bankës së Shqipërisë është veçanërisht fasha e parë, që përfshin kreditë e vogla konsumatore me vlerë deri në 200 mijë lekë. Këto kredi kanë edhe normat më të larta mesatare të interesit.

Sipas të dhënave të Bankës së Shqipërisë, mbështetur në informacionin e Regjistrit të Kredive, norma mesatare efektive e interesit për kreditë deri në 200 mijë lekë në gjysmën e parë të këtij viti ishte 71.4% (nga 74.8% që kishte qenë në 6-mujorin e mëparshëm dhe 78.4%, që kishte qenë për 6-mujorin e parë të vitit të kaluar).

E shtuar me një të tretën, sipas rregullores në fuqi, kjo solli një NEI maksimal për kreditë konsumatore në nivelin 95.2%, që është edhe tavani në fuqi, për 6-mujorin e dytë 2024.

Nëse do të ndiqej skenari i heqjes së shtesës me 1/3 mbi interesin mesatar, NEI-maksimal do të ishte ndjeshëm më i ulët, duke ngelur në nivelin 71.4%.

Ndikimi më i fortë i një mase të tillë do të ndihej pikërisht në fashën e kredive me shuma të vogla. Ky është kryesisht terreni ku po “lulëzon” mikrokredia konsumatore e modelit fintech.

Kjo kredi miratohet në afate të shkurtra (10-15 minuta), ndërsa gjithnjë e më shumë po jepet nëpërmjet kanaleve dixhitale, pa pasur nevojë për paraqitjen fizike të klientit pranë ambienteve të institucionit financiar.

Në këtë fashë, interesat mesatare janë më të larta, për shkak të tipologjisë së produktit, por edhe faktit se në këtë segment ka një prani të pakët të sektorit bankar, që në përgjithësisht nuk operon me norma kaq të larta interesi.

Për shumat më të mëdha të kredisë, normat e interesit janë ndjeshëm më ulëta.

NEI maksimal për kreditë nga 200 mijë lekë deri në 600 mijë lekë aktualisht është 37.4%, ndërsa interesi mesatar i 6-mujorit 2024 (mbi të cilin u përcaktua NEI maksimal) ishte 28.1%.

Për kreditë me vlerë nga 600 001 deri në 2 000 000 lekë, NEI maksimal është 16.2%, ndërsa NEI mesatar 12.15%.

Uljet drastike në NEI-n maksimal pritet të godasin kryesisht institucionet financiare jobanka dhe në veçanti ato që kanë si fokus kryesor mikrofinancën konsumatore.

Në segmentin e kredive mbi 200 mijë lekë, ku operojnë edhe bankat, për kompanitë e mikrofinancës do të jetë shumë e vështirë të konkurrojnë me norma maksimale interesi më të ulëta, për shkak se ato kanë kosto shumë më të larta interesi krahasuar me bankat.

Por, ndërkohë, edhe dhënia e kredive të vogla deri në 200 mijë lekë, ka kosto të larta për njësi, ndaj një ulje e fortë e interesit tavan mund tkurrë hapësirat e biznesit për institucionet e mikrofinancës.

Gjasat janë që në përfundim të kësaj vale shtrënguese, sektori i mikrofinancës konsumatore do të dalë i ridimensionuar dhe me shumë mundësi, ky biznes nuk do të jetë më aq fitimprurës sa ka qenë në vitet e fundit.

Sipas pasqyrave zyrtare financiare, dy kompanitë më të mëdha në këtë treg, IuteCredit Albania dhe Kredo Finance vitin e kaluar raportuan fitim neto pas taksave në vlerën e 1.56 miliardë lekëve, ose rreth 15 milionë eurove. Fitimi i dy huadhënësve kryesorë të kredive të shpejta arriti nivelin më të lartë historik dhe u rrit me 50% krahasuar me një vit më parë.

Në mesin e këtij viti, kredia e dhënë nga institucionet financiare jobanka ka kaluar vlerën e 600 milionë eurove. Sipas të dhënave nga Banka e Shqipërisë, portofoli i huasë i institucioneve financiare jobanka në fund të qershorit arriti në 60.9 miliardë lekë, ose rreth 609 milionë euro.

Portofoli i kredisë i dhënë nga këto institucione është rritur me 9.1% që nga fillimi i vitit dhe me 17.8% krahasuar me të njëjtën periudhë të një viti më parë. Në pjesën dërrmuese, portofoli i kredisë së institucioneve financiare jobanka u takon subjekteve të kredidhënies dhe të mikrofinancës.

Vlerësohet se kredia e dhënë nga ky sektor përbën tashmë afërsisht 7.5% të portofolit total të kredisë për ekonominë.

Të dhënat e Bankës së Shqipërisë tregojnë se paralelisht me rritjen e kredisë është përmirësuar edhe cilësia e portofolit. Raporti i kredive me probleme në fund të 6-mujorit 2024 ra në nivelin 12.8%, nga 13.3% që kishte qenë një vit më parë.

Sipas informacionit nga Banka e Shqipërisë, aktualisht në treg veprojnë 25 institucione financiare jobanka me aktivitet në fushën e huadhënies (duke përfshirë subjektet me licencë kreditimin, mikrokredinë, qiranë financiare, faktoringun dhe blerjen e kredive të këqija).

Muajin e ardhshëm miratohet rregullorja që vendos nën “tutelë” reklamat

Ndryshime të tjera të rëndësishme që synojnë të forcojnë mbrojtjen rregullatore janë ato në rregulloren “Mbi transparencën për produktet dhe shërbimet bankare e financiare”, që synojnë të vendosin disa rregulla strikte në përmbajtjen e reklamave dhe materialeve të tjera promocionale të institucioneve financiare.

Dokumenti i rishikon tërësisht rregullat e lidhura me marketingun dhe reklamën e bankave dhe institucioneve financiare.

Ishte parashikuar që ndryshimet në rregullore të miratoheshin në mënyrë të përshpejtuar, që në mbledhjen e Këshillit Mbikëqyrës, të datës 2 tetor.

Megjithatë, për shkak të pakënaqësive të shumta të shprehura nga subjektet e mbikëqyrura, Banka e Shqipërisë ka vendosur ta shtyjë në kohë miratimin e ndryshimeve, për t’u dhënë kohë institucioneve financiare të përcjellin zyrtarisht vërejtjet dhe komentet e tyre. Palëve të interesit u është lënë afat deri më datën 9 tetor për të dërguar komentet e tyre.

Sidoqoftë, burime nga Banka Qendrore shprehen se edhe kjo rregullore do të miratohet brenda këtij viti, me shumë mundësi që në mbledhjen e ardhshme të Këshillit Mbikëqyrës, më datë 6 nëntor.

Sipas draftit fillestar të dërguar nga Banka e Shqipërisë te palët e interesit, në reklamat ose materialet promocionale për kreditë, bankat (ose institucionet e tjera financiare) duhet të përfshijnë një paralajmërim të qartë dhe të dukshëm, për të ndërgjegjësuar kredimarrësin se huamarrja kushton para, duke përdorur formulimin “Kujdes! Huamarrja e parave kushton para” ose një formulim të ngjashëm me të.

Projektrregullorja parashikon se banka duhet të njoftojë Bankën e Shqipërisë për çdo reklamë apo material promocional, përpara botimit apo publikimit nëpërmjet medias së shtypur ose elektronike. Banka e Shqipërisë do të shqyrtojë reklamën apo materialet promocionale, brenda 15 ditëve pune nga momenti i dërgimit.

Banka e Shqipërisë do të ndalojë reklamën apo materialet promocionale nëse ato do të përmbajnë vlerësime ose parashikime në lidhje me ecurinë e ardhshme të bankës; krahasime ndërmjet bankave të ndryshme që ofrojnë të njëjtat produkte apo shërbime, që vënë në disavantazh banka të tjera; shprehje si “rezultat i garantuar”, “banka më e mirë”, “kosto më e ulët”, “kosto zero”, “më e lartë/më e ulët/më e mira në treg”, “ne ju rimbursojmë”, “ne paguajmë për ju”, “ofertë” etj., ose çdo formulim tjetër që mund të krijojë përshtypjen për fitime/rezultate të sigurta apo për kosto të ulëta.

Gjithashtu, bankat nuk do të lejohen të reklamojnë produkte kredie që nxisin konsumatorët të kërkojnë kredi, duke sugjeruar se kredia do të përmirësonte gjendjen financiare të këtyre konsumatorëve; specifikojnë se shumat e papaguara (tepricat) të kredisë kanë pak ose aspak ndikim në vlerësimin e një aplikimi të ri për kredi; sugjerojnë në mënyrë të rreme se kredia çon në një rritje të burimeve financiare, përbën një zëvendësues për kursimet, ose mund të rrisë standardet e jetesës së një konsumatori; theksojnë lehtësinë ose shpejtësinë me të cilën mund të merret kredia; deklarojnë se një zbritje është e kushtëzuar me marrjen e kredisë; ofrojnë periudha faljeje (grace) më shumë se tre muaj për shlyerjen e kësteve të kredisë.

Në rastet kur konstaton se nuk janë respektuar kërkesat e parashikuara, Banka e Shqipërisë i kërkon bankës të ndalojë menjëherë publikimin dhe të korrigjojë përmbajtjen, duke kërkuar ndryshime ose përfshirjen e informacioneve shtesë.

Materiali i ndryshuar do të dërgohet përsëri për rishqyrtim dhe gjatë kësaj periudhe, banka nuk mund të vijojë me publikimin, shpërndarjen apo botimin e publikimeve në fjalë.

Projektrregullorja madje përcakton edhe madhësinë minimale të shkrimit që duhet të ketë teksti, sipas llojit të materialit promocional.

Në reklamat ose materialet promocionale për depozitat, bankat duhet të përfshijnë, me anë të një shembulli përfaqësues, informacionin standard, i cili përmban një listë të detyrueshme me elemente, si emrin e plotë të bankës, adresën, faqen zyrtare të internetit, numrin e telefonit, si dhe të dhëna të tjera që shërbejnë për identifikimin e bankës; normën vjetore të interesit të depozitës; normën e interesit mesatar, nëse ka më shumë se një normë interesi të paguar gjatë afatit të depozitës; afatin e depozitës; kushtet e zgjedhura nga klienti për rinovimin e depozitës me afat;

kushtet e zgjidhjes para afatit të përfundimit të kontratës; penalitetet e aplikueshme në rastin e zgjidhjes para afatit të përfundimit të kontratës.

Në reklamat ose materialet promocionale për kreditë, bankat (dhe institucionet e tjera financiare) duhet të përfshijnë me anë të një shembulli përfaqësues, informacionin standard, i cili përmban detyrimisht elemente, si emrin e plotë të bankës, adresën, faqen zyrtare të internetit, numrin e telefonit, si dhe të dhëna të tjera që shërbejnë për identifikimin e bankës; normën e interesit të kredisë, fikse ose variabël, ose të dyja, së bashku me të dhënat mbi çdo komision apo tarifë të përfshirë në koston totale të kredisë për kredimarrësin; vlerën totale të kredisë; normën efektive të interesit, e cila duhet të përfshihet në reklamë, në mënyrë aq të dukshme sa edhe norma e interesit të kredisë; ku është e aplikueshme, kohëzgjatjen e kontratës së kredisë; në rastin e një kredie në formën e një pagese të shtyrë, për një mall ose shërbim të veçantë, çmimin në para dhe shumën e çdo paradhënieje; ku është e aplikueshme, shumën totale të pagueshme nga konsumatori dhe vlerën e kësteve; një paralajmërim në lidhje me pasojat e mundshme të luhatjes së kursit të këmbimit në shumën e pagueshme nga kredimarrësi, etj.

Rregullorja e re pritet të miratohet në muajin nëntor dhe të hyjë në fuqi më 1 janar 2025.

Çështja “MCA” nxiti reagimin e fortë të BSH

Paketa e ndryshimeve rregullatore, që po zbaton Banka e Shqipërisë, u nxit sidomos nga çështja penale e hapur ndaj disa institucioneve financiare jobanka dhe përmbaruesve gjyqësorë privatë, që akuzohen për ngritjen e një skeme mashtruese në mbledhjen e kredive të këqija.

Në muajin maj të këtij viti, Prokuroria e Tiranës njoftoi zyrtarisht hapjen e procedimit për veprën penale “Skema mashtruese dhe piramidale” të parashikuar nga neni 143/a, i Kodit Penal, si pjesë e kallëzimit penal nr. 3464, datë 25.02.2020, i Ministrisë së Drejtësisë ndaj subjekteve Micro Credit Albania, ADCA, SHP Zig, FS, FLASH, si dhe përmbaruesve të tyre.

Sipas Prokurorisë së Tiranës, nga aktet e administruara, rezulton se këto shoqëri blenë nga “ProCredit Bank Shqipëri” 3999 kredi të konsideruara të këqija dhe të pashlyera ndër vite, me një shumë totale prej 7.299.203 eurosh dhe përdorën një skemë shtrënguese të kredimarrjes, ku nëpërmjet vjedhjes u imponohej debitorëve që kishin borxhe të vjetra në banka, të rimerrnin kredi edhe pse nuk kishin mundësi shlyerje, si dhe u bllokonin nga shoqëritë përmbarimore pagat, pronat, apo makinat.

Për likuidimin e këtyre kredive të blera nga MCA, dyshohet se është përdorur vjedhja, duke i detyruar kreditorët që të marrin kredi të reja pranë këtij institucioni financiar, për të zhbllokuar të vjetrën, që përsëri e dispononte si portofol agjencia financiare MCA.

Me marrjen e një kredie të re pranë agjencisë financiare, MCA zhbllokohej përkohësisht pasuria dhe llogaritë e kreditorëve, por më vonë agjencia financiare MCA shfaqej me kërkesën për likuidimin e shumave të tjera.

Kjo skemë është përdorur te kredimarrës të ndryshëm, të cilët rezultojnë të jenë viktima të vjedhjes së pasurisë së tyre, duke shkaktuar një dëm shumë të lartë ekonomik ndaj këtyre shtetasve apo enteve private dhe publike.

Sipas prokurorisë, këto kredi janë dhënë në kushtet e mashtrimit, sepse MCA ka qenë në dijeni të pamundësisë financiare të likuidimit nga ana e debitorëve dhe zakonisht, ata kanë qenë të regjistruar në regjistrin e kreditorëve me probleme, që mbahet nga Banka e Shqipërisë.

Në interpretimin e prokurorisë, vjedhja është kryer në kushtet e mirëbesimit, duke mashtruar huamarrësit se me marrjen e kredisë te MCA për të likuiduar kredinë e mëparshme do të kishin lehtësime në pagesën e kësteve. Ky fakt, më vonë, nuk ka rezultuar i tillë, por ka rënduar edhe më shumë gjendjen financiare të debitorëve.

Sipas Prokurorisë, këto institucione financiare gjithashtu aplikonin një kamatëvonesë prej 2% + 8%, por kjo është bërë në mënyrë të kundërligjshme për çështje që i takonin një periudhe përpara përcaktimit me ligj të kësaj norme.

Gjithashtu, në aktet hetimore të administruara janë evidentuar rastet konkrete për fenomenin e vendosjes së sekuestrove konservative mbi pasuritë e paluajtshme që janë shtrirë dhe ndaj personave që nuk kanë lidhje fare me ekzekutimin e vendimeve gjyqësore.

Rast tipik i kësaj natyre është çështja ku për një detyrim të prapambetur prej 348 mijë lekësh, Micro Credit Albania ka sekuestruar 14 pasuri të paluajtshme të një shtetasi.

Sipas dosjes së Prokurorisë, një veprim i kryer në mënyrë të përsëritur nga përmbaruesit e akuzuar është vendosja e sekuestros mbi një numër të madh të pasurive të paluajtshme, që e tejkalonin disa herë vlerën e detyrimit të debitorit. Sipas Prokurorisë, një veprim i tillë është jashtë çdo kërkese ligjore dhe logjike për ekzekutimin e detyrimit në masën e përafërt të plotësimit të tij.

Për sa më sipër, prokuroria ka ngritur akuzën e shpërdorimit të detyrës për tre përmbarues gjyqësorë privatë, ndërkohë që për një përmbaruese tjetër është ngritur akuza e vjedhjes. Për një përmbaruese të katërt gjyqësore është ngritur akuza për veprën penale të vjedhjes.

Gjithnjë për veprën penale të vjedhjes akuzohen edhe tre administratorë të shoqërive përmbarimore private, si dhe aksionerët e vetëm të dy institucioneve financiare jobanka, Final dhe MicroCredit Albania.

Menjëherë pas publikimit të akuzës, Banka e Shqipërisë reagoi duke revokuar përfundimisht licencat e institucioneve financiare jobanka Micro Credit Albania (MCA) dhe Final (licenca e MCA ishte pezulluar prej dy vitesh). Vendimi është marrë në zbatim të rregullores “Për licencimin dhe ushtrimin e veprimtarisë nga subjektet financiare jobanka”.

Sipas nenit 14 të rregullores, Banka e Shqipërisë mund të pezullojë ose të revokojë licencën e subjektit financiar jobankë ose të institucionit financiar të mikrokredisë, në rast se nuk përmbush më kushtet në bazë të të cilave ai është licencuar.

Sipas argumentimit të Bankës së Shqipërisë, masa e arrestit ndaj aksionerëve të kompanive i vendos në kushtet kur ata nuk plotësojnë më kriterin e reputacionit të lartë etik, i cili, ndër të tjera, konsideron që individi të mos jetë në ndjekje penale, në gjykim për vepra penale dhe i dënuar penalisht./ Ersuin Shehu / MONITOR