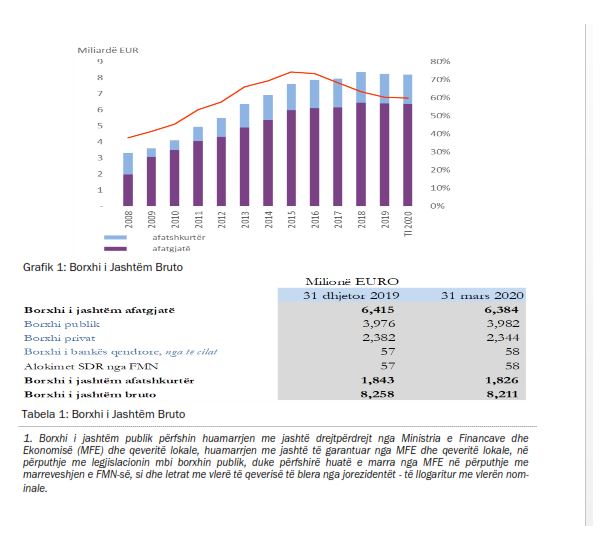

Në fund të muajit mars të vitit 2020, Borxhi i Jashtëm Bruto (BJB) i Shqipërisë shënon një vlerë prej rreth 8.2 miliardë euro, sipas të dhënave të bankës së Shqipërisë. Gjatë tremujorit, stoku i BJB-së u tkurr me rreth 47.6 milionë euro, e cila reflekton vlerën neto negative të transaksioneve me –32.1 milionë euro, efektin negativ të kursit të këmbimit të euros ndaj valutave kryesore me –20 milionë euro, si dhe ndikimin pozitiv nga diferencat e rivlerësimit (ndryshime të tjera nga ri- klasifikimi) prej +4.6 milionë euro.

Ngushtimi i stokut të BJB-së është ndikuar nga tkurrja e borxhit të sektorit privat, si pasojë e rënies së tepricës së “kredive tregtare dhe paradhënieve” dhe ngushtimit të borxhit ndërkompani në një marrëdhënie investimit direkt – “investime direkte – hua ndërkompani”.

Në masën 78% borxhi i jashtëm i Shqipërisë është në maturitet afatgjatë. Gjatë tremu- jorit, teprica e BJB-së është ngushtuar për të dy maturitet. Borxhi i jashtëm afatshkurtër, ra me 17 milionë euro në nivelin 1,826 milionë euro, si pasojë e ngushtimit të instrumentit të “kredive tregtare dhe paradhënieve”. Ndërsa, rënia me 31 milionë euro e borxhit të jashtëm afatgjatë i atribuohet kryesisht ngushtimit të tepricës së “investimeve direkte – hua ndërkompani” afatgjata (me 27 milionë euro). Borxhi i jashtëm i Bankës Qendrore – alokimet e SDR nga FMN dhe ai i Sistemit bankar nuk kanë rregjistruar ndryshime të konsiderueshme.

Monedha evropiane (EUR) është monedha kryesore në emërimin e detyrimeve të Shqipërisë ndaj botës, me rreth 66% të totalit, ndërsa SDR përfaqëson 12% të stokut, në fund të periudhës.

Kreditorët publikë mbajnë pjesën më të madhe (rreth 47%) të tepricës së borxhit të jashtëm afatgjatë. Huatë e kreditorëve privatë kanë zgjeruar pjesën e tyre me rreth një pikë përqindje gjatë T1 2020, në 17%. Në të njëjtën kohë, detyrimi afatgjatë mes kompanive të lidhura në një marrëdhënie investimi direkt, ruan një nivel prej rreth 22% të totalit të borxhit të jashtëm afatgjatë.

Borxhi i jashtëm afatgjatë në maturitetin 1 deri në 5 vjet ka rënë, ndërkohë që teprica në maturitetin mbi 5 vjet ka pësuar rritje (Tabela 4). Pjesa e borxhit të jashtëm me më shumë se 5 vjet maturim e kalon dukshëm borxhin me maturitet nga 1 dhe 5 vjet.

Qeveria zotëron 46% të borxhit bruto

Qeveria e Përgjithshme zotëron rreth 46% të totalit të Borxhit të Jashtëm Bruto të Shqipërisë. Pjesa tjetër është e shpërndarë midis Sistemit Bankar (17%), Sektorëve të tjerë (36%) dhe Autoritetit monetar (1%).

Sektori i Qeverisë së Përgjithshme mban peshën kryesore në stokun e BJB-së. Në fund të muajit mars 2020, detyrimet e Qeverisë së Përgjithshme vlerësohen në 3,765 milionë euro dhe prezantohen kryesisht si hua afatgjata, obligacione dhe dëftesa.

Referuar fundvitit 2019, borxhi i jashtëm i Qeverisë së Përgjithshme u zgjeruan me rreth 8 milionë euro. Detyrimet e borxhit në formën e huave afatgjata u rritën përkatësisht me rreth 11 milionë euro, ndërsa detyrimet në formën e obligacioneve ranë me rreth 3 milionë euro.

Huatë e Qeverisë së Përgjithshme përfaqësohen nga huatë e tërhequra pas viteve ’90 dhe ato të riskeduluara, të cilat vazhdojnë të jenë të negociueshme midis palëve. Në fund të periudhës, huatë e riskeduluara përfaqësonin 0.2% të stokut të huave afatgjata të këtij sektori.

Stoku i borxhit të Autoritetit Monetar ose Bankës Qendrore, shënon 58 milionë euro, pa lëvizje të konsiderueshme gjatë tremujorit të parë të vitit 2020. Detyrimet e Autoritetit Monetar përbëhen vetëm nga alokimet e SDR-së, pasi huatë afatgjata të akorduara nga FMN u shlyen gjatë tremujorit të parë të vitit 2019.

Në fund të muajit mars 2020, borxhi i jashtëm bruto i Sistemit Bankar shënon 1,424 milionë euro dhe konsiston kryesisht në formën “hua” dhe “monedha e depozita”, respektivisht në 13% dhe 86% të totalit. Gjatë tremujorit, ky sektor nuk ka shënuar lëvizje të konsiderueshme në nivelin e borxhit.

Referuar nivelit të fundvitit 2019, niveli i borxhit të Sektorëve të tjerë ra me rreth 58 milionë euro në nivelin 2.964 milionë euro. Lëvizjet kryesore reflektojnë zvogëlim të detyrimeve në formën e “kredive tregtare dhe paradhënieve” (-16 milionë euro) dhe huave midis kompanive të lidhura në një marrëdhënie investimi direkt “investime direkte – hua ndërkompani” (-31 milionë euro)./Monitor.al