Pjesa më e madhe e bankave ia kanë dalë të ulin kreditë me probleme në raport me totalin e stokut që kanë dhënë hua në ekonomi. Por ato janë ndihmuar edhe nga fshirja e huave pa shpresë arkëtimi nga bilancet e tyre. Ja cilat janë bankat që kanë nivelin më të lartë të NPL-ve në vend.

Në 2015-n, bankat lanë mënjanë kreditimin dhe të gjitha energjitë u përqendruan në përmirësimin e portofolave të kredisë, që vitet e fundit kishin parë rritje të ndjeshme të huave që vonohen më shumë se 90 ditë (kufiri ku fillojnë e klasifikohen si problematike).

Dhe shumica e tyre ia kanë dalë të ulin huat e pakthyera në afat, të ndihmuara nga fshirja e kredive pa shpresë arkëtimi nga bilancet apo dhe procesi i ristrukturimit.

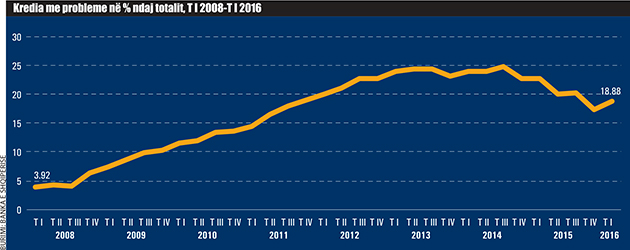

Sipas Bankës së Shqipërisë, zhvillimet kryesore në sistemin bankar gjatë vitit 2015 patën si veçori dalluese rënien e treguesit të kredive me probleme me 4.58 pikë përqindje në krahasim me vitin paraardhës. Ndikimin më të madh në rënien e këtij treguesi e ka dhënë rënia e portofolit të kredisë me probleme, rënia e së cilës ka ardhur si pasojë e fshirjes së kredive të humbura nga bilancet e bankave. Vlera e portofolit të kredisë të fshirë gjatë vitit 2015 është rreth 26.6 miliardë lekë.

Treguesi i kredive me probleme në terma bruto ka rënë me 4.58 pikë përqindje, duke regjistruar vlerën prej 18.22% në dhjetor 2015, nga 22.8% në fund të vitit 2014.

Të dhënat e përpunuara nga “Monitor” nga shifrat e publikuara në Raportin e Mbikëqyrjes Bankare tregojnë se nga 15 banka, 10 prej tyre kanë arritur të përmirësojnë treguesin e NPL-ve dhe për 5 të tjera është rritur lehtë.

Të dhënat e bilanceve tregojnë se në pjesën më të madhe, fshirja e huave me probleme është bërë duke sakrifikuar fitimet, për shkak të rritjes së shpenzimeve për provigjionime, ose zhvlerësimit të aktiveve financiare.

Po cilat janë bankat që kanë peshën më të lartë të huave me probleme në raport me totalin e kredisë që ato u kanë dhënë bizneseve dhe individëve.

Tirana Bank

E para vijon të mbetet Tirana Bank, ku gati 48% e stokut të huas që ajo ka dhënë është e pakthyer në afat. Treguesi është rritur me 3.5 pikë përqindjeje në 2015-n. Sipas bilancit të saj për vitin 2015, Tirana Bank shënoi humbje të mëdha prej 3 miliardë lekësh, nga 761 milionë lekë vitin e mëparshëm, pikërisht për shkak të rritjes së ndjeshme të zërit “Provigjione për zhvlerësimin e huave dhe paradhënieve”. Po sipas bilancit, janë korporatat dhe SME-të kreditorët më të këqij, ku 1.2 miliardë lekë (8.5 milionë euro) janë me vonesë mbi 360 ditë. Gjatë vitit 2015, Banka kishte 75 hua të ristrukturuara në shumën 891,112 mijë lekë (2014: 165 hua të ristrukturuara në shumën 4,716,661 mijë lekë).

Alpha Bank

Një tjetër bankë me kapital grek, Alpha Bank, është e dyta me nivelin më të lartë të huave me probleme, me 29.5%. Megjithatë Alpha ka arritur ta ulë këtë tregues me rreth 3.3 pikë përqindjeje. Banka nuk e ka publikuar ende në faqen e saj raportin vjetor të 2015-s.

Ish-Credit Agricole (ABI)

Ish-Credit Agricole (sot Banka Amerikane e Investimeve) ka shënuar uljen më të madhe të treguesit me probleme, duke e zbritur nga gati 40% në 21.4%. Në prag të shitjes së saj vitin e kaluar, banka u përfshi në një proces pastrimi bilanci nga huat e pakthyera në afat. Në tetor të vitit të kaluar u finalizua procesi i blerjes së francezes Credit Agricole nga grupi NCH Capital, që e shndërroi atë në Bankën Amerikane të Investimeve (ABI). Banka rezultoi me një humbje prej 2.7 miliardë lekësh në 2015-n, sipas bilancit të saj, si rrjedhojë e humbjeve të larta nga zhvlerësimi i aktiveve financiare (huave dhe paradhënieve ndaj klientëve).

Raiffeisen Bank

Raiffeisen Bank ka parë gjithashtu një rënie të treguesit të NPL-ve nga 26% në 20% në 2015-n.

Në fund të 2015-s banka kishte 8.2 miliardë lekë (rreth 60 milionë euro) kredi mbi 360 ditë vonesë në portofolin e saj (të zhvlerësuara individualisht), sipas bilancit zyrtar.

Raiffeisen Bank numëron disa kreditorë të mëdhenj, si ARMO, aktivet e të cilit i kanë mbetur në “derë” pasi nuk ka arritur t’i shesë në ankandet e organizuara muajt e fundit, dhe në 2016-n u shtua edhe Kurum, që shpalli falimentin në shkurt dhe që ka një ekspozim prej rreth 40 milionë eurosh në sistemin bankar shqiptar, pjesa më e madhe e së cilës ndaj Raiffeisen.

Banka ka parë një rënie të fitimeve neto nga 5 në 2 miliardë lekë në 2015-s, si rrjedhojë e reduktimit të të ardhurave neto nga interesat dhe rritjes së humbjeve nga zhvlerësimi i huave.

NBG

Banka Kombëtare Greke (NBG) ka shënuar rënien më të fortë të treguesit të NPL-së pas ABI (ish-Credit Agricole). Huat që nuk janë kthyer në afat kanë zbritur në 20% nga gati 36% që ishin në fund të 2014-s. Banka nuk e ka publikuar ende raportin vjetor 2015.

Bankat e tjera i kanë huat me probleme nën 20%

Bankat e tjera, Intesa SanPaolo, UBA, Banka e Parë e Investimeve (FIB), Credins, Veneto, Banka Union, ICB, Procredit, BKT, Societe Generale i kanë huat e pakthyera në afat (më shumë se 90 ditë vonesë), më pak se 20% të totalit të stokut të kredisë që kanë dhënë për bizneset dhe individët.

Intesa Sanpaolo e ka ulur ndjeshëm këtë tregues me gati 9 pikë përqindjeje në 19%.

UBA dhe FIB kanë parë rritje me më shumë se 3 pikë përqindjeje.

Credins dhe Union Bank kanë arritur ta ulin këtë tregues me rreth 2 pikë përqindjeje secila.

Dy bankat me nivelin më të ulët të NPL-ve në sistem janë BKT, më e madhja në vend, që e ka ulur NPL-në me 2 pikë përqindjeje në rreth 9%, ndërsa Societe Generale mban rekordin pozitiv, pasi ka arritur të ulë huat e pakthyera në afat në vetëm 8.6%, shumë më poshtë se mesatarja e sistemit prej 18.2%.

Bankat që fshinë më shumë kredi

Sistemi bankar fshiu rreth 23 miliardë lekë hua të humbura në vitin 2015, sipas të dhënave të Bankës së Shqipërisë.

Credit Agricole (American Bank of Investments-ABI), Raiffeisen dhe Tirana Bank rezultojnë me uljen më të madhe të stokut të huas, ku rekordin e mban Raiffeisen, me minus 11 miliardë lekë. Në fakt janë këto tre banka që rezultojnë të kenë qenë më aktivet në fshirjen e kredive, një proces që u intensifikua ndjeshëm në 2015-n.

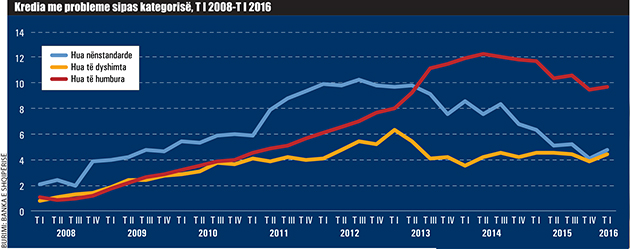

Pavarësisht fshirjes vitin e kaluar, në muajt e parë të 2016-s, kredi të tjera kanë kaluar në këtë kategori (huat klasifikohen në të humbura kur vonesa e pagesës së principalit ose e interesave i kalon 365 ditë). Në prill, kjo kategori është rritur me 2.7 miliardë lekë, apo rreth 3%, sipas statistikave të Shoqatës së Bankave, duke dhënë ndikimin kryesor në përkeqësimin e treguesit të kredive me probleme. Një pjesë e huave të dyshimta (181 deri në 365 ditë vonesë) kanë kaluar në prill si hua të humbura.

Në total, huat e humbura, që nuk ka shumë shpresë të rikuperohen nga bankat ishin 60 miliardë lekë (430 milionë euro), apo 10.3% e totalit të stokut të kredisë të dhënë për bizneset e individët në prill. Në dhjetor 2015, niveli i kredive të humbura ndaj totalit zbriti në 9.8%.

Huat me probleme, pas rënies në dhjetor, u rritën sërish në muajt e parë të vitit, duke iu afruar 20%, por zbritën në 19.5% në maj 2016, sipas të dhënave nga Shoqata e Bankave.

Plus ristrukturoi kredinë

Në dhjetor të vitit të kaluar, Plus ristrukturoi një hua me një balancë rreth 38 milionë euro (së bashku me interesat). Sipas burimeve nga kompania, ristrukturimi i huasë u mundësua përmes hyrjeve nga aksionerët, duke i lënë Plus në fund të 2015-s një balancë kredie prej 6.5 milionë eurosh.